Philippe Ledent (ING): “Financiering nieuwe supply chains wordt koppenbreker”

Na enkele moeilijke jaren lijkt de transport- en logistieke markt zich te herstellen. ING verwacht vanaf het tweede kwartaal van 2024 een – matig – herstel. Maar is het voldoende om de uitdagingen aan te gaan die op de supply chains afstevenen? Niet alleen de energietransitie zal enorme financiering vergen, maar ook de deglobalisering. Met Philippe Ledent, Senior Economist bij Log!Ville supporting Partner ING Belgium, ontdekken we de macro-economische factoren die de logistieke wereld vandaag en morgen beïnvloeden.

“Vandaag zien we de eerste tekenen van een kentering”, zegt Philippe Ledent. “2023 was voor het transport en de logistiek een slecht jaar met een lage activiteit, maar dit jaar zou ze zich geleidelijk moeten herstellen”.

Eerst de coronacrisis, dan de energiecrisis

Om dat uit te leggen, neemt hij ons terug naar de voorbije jaren. “Na de coronacrisis stellen we een duidelijke daling van de voorraden vast door enerzijds de herneming van de activiteit en de groeiende vraag naar goederen; en anderzijds door de wereldwijde problemen die in de supply chains ontstonden. De laatste twee jaren, daarentegen, waren de voorraden op een zeer hoog niveau. Een belangrijke reden was dat na de covidcrisis de vraag naar diensten zoals reizen, concerten en restaurants fors steeg, ten nadele van de goederen. Door de hoge voorraden en de zwakkere vraag belandde de nijverheid in een recessie, wat op zijn beurt fors woog op de transport- en logistieke sector.”

Vorig jaar kwam de energiecrisis daar bovenop, die de kosten van de bedrijven in de EU-zone (en in mindere mate de VS) deed exploderen en hun competitiviteit aantastte. Dat liet zich voelen is het ondernemersvertrouwen, dat medio 2023 een dieptepunt bereikte. Zowel in de nijverheid als in de logistiek daalde de activiteit, wat zich op zijn beurt vertaalde in een stijging van de voorraden.

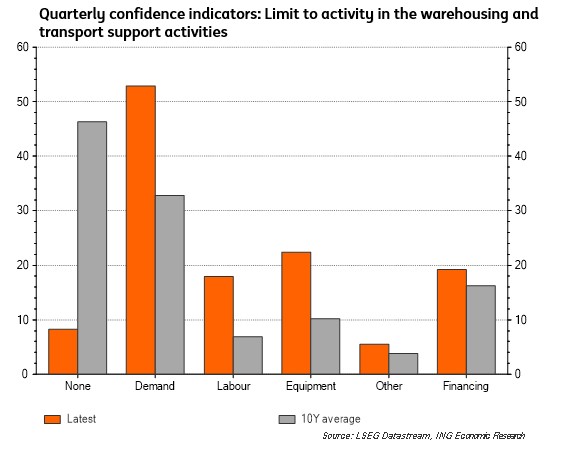

“In 2023 zagen we dat alle indicatoren bleven dalen. Uit de laatste kwartaalenquête van 2023 bleek dat de vermindering van de vraag de belangrijkste reden was voor de daling van de activiteit in de logistiek (en het transport). Andere factoren in die daling waren het tekort aan personeel en materieel, en de financieringsproblemen. Deze waren niet te wijten aan de toegang tot geld maar aan de interestvoeten. De rente bleef jarenlang zeer laag. De stijging plaatste de logistieke sector voor een probleem, omdat de investeringen in die sector meestal op de lange termijn zijn”, zegt Ledent.

Geleidelijk herstel in 2024…

Hoewel de indicatoren in het laatste kwartaal van 2023 wezen op een zwakke vraag en een daling van de economie, kijkt Ledent met vrij veel vertrouwen naar 2024. “We zijn inderdaad optimistischer. De industrie leeft weer wat op, zodat de aanverwante diensten zoals het transport en de logistiek zullen volgen. We zien dat overigens in de voorraadniveaus, die voorzichtig de betere kant opgaan”, zegt hij.

“Er tekent zich dus een positieve correctie af, waarbij wij verwachten dat het herstel in de loop van het tweede kwartaal duidelijker zal zijn. Het goede nieuws is dat de voorraden weer dalen, wat wijst op het feit dat wij cyclisch gezien het dieptepunt achter ons ligt”, stelt Ledent vast.

… maar niet alle problemen zijn weg

Toch blijft hij zeer voorzichtig. “Het is niet omdat wij een herstel voorzien, dat alle problemen weg zijn. De kosten van de energie blijven, ondanks de daling, nog steeds op een hoog niveau en ook de arbeidskosten blijven hoog. Dat is niet alleen in België zo, maar in de hele eurozone, zeker in vergelijking tot Azië en de Verenigde Staten. In Europa worden de bedrijven ook afgeremd door het feit dat ze meer regels krijgen opgelegd dan elders”, stelt hij vast. “Dat maakt dat we een heropleving van de economie en van de logistieke activiteit verwachten, maar geen sterke acceleratie en zeker geen ‘boom’.”

Voor de logistieke sector brengt de matige omvang van de heropleving een reeks financiële uitdagingen met zich mee, zeker wat de middellange en lange termijn betreft. Ledent noemt daarbij vooral de energietransitie en de deglobalisering.

Elektrificatie via een ambitieuze regelgeving

De energietransitie in de supply chains zal in eerste instantie in de transportsector voelbaar zijn. ING publiceerde onlangs een paper over de evolutie van de vrachtwagenmarkt in Europa, waarin ook de – al dan niet opgelegde – opkomst van de elektrische trucks geanalyseerd wordt.

“Veel transporteurs aarzelen nog om te investeren in elektrische trucks, hoofdzakelijk omwille van hun prijs en hun operationele complexiteit. Zij zullen op vrij korte termijn wel overstag moeten gaan. Niet omdat ze verplicht zullen worden, maar onrechtstreeks omdat de Europese regels voor de constructeurs en de verladers hen in die richting zullen dwingen”, zegt Ledent.

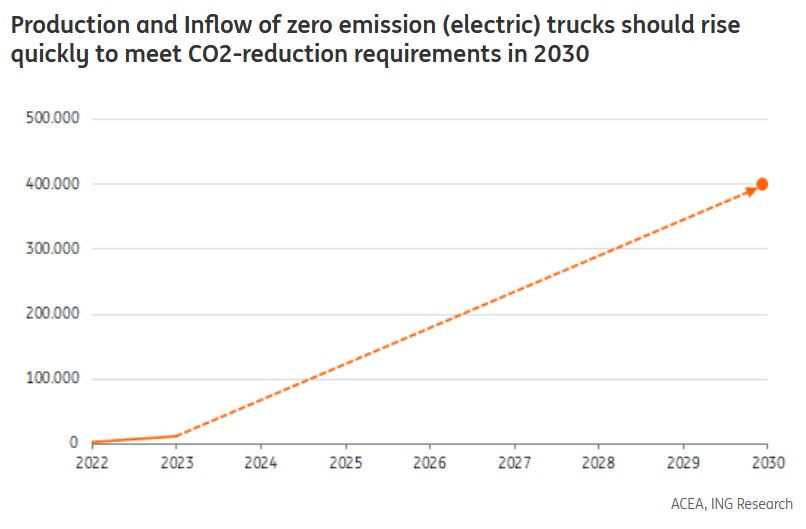

“De constructeurs moeten tegen 2025 de CO2-emissies van hun trucks met 15% verminderen (tegenover 2019/2020) en met 30% tegen 2030. Begin dit jaar kwamen het Parlement en de Raad echter overeen om deze doelstelling fors aan te scherpen. De objectieven zijn nu: -45% in 2030, -65% in 2035 en -90% tegen 2040. De eerste jaren zal de helft van die vooruitgang via een verbetering van de dieseltechnologie bereikt worden, maar snel zullen de zero-emissietrucks het moeten overnemen. Dit betekent dat de constructeurs hun inspanningen om elektrische trucks te verkopen fors zullen opdrijven”, zegt hij.

“Maar de vervoerders zullen ook de druk ondervinden van de verladers – hun klanten. Dit jaar is de CSRD-richtlijn in voege getreden, waardoor steeds meer bedrijven hun CO2-emissies moeten rapporteren. Ook hun ‘scope 3’-emissies, met name de emissies in hun supply chain. Zij zullen hun vervoerders dus vragen om hun emissies te verminderen. Daarnaast voeren steeds meer steden ‘zero-emissiezones in”, voegt Ledent toe.

Om aan de Europese CO2-doelstellingen te voldoen, zal de geïnstalleerde vloot van zero-emissie-trucks tegen 2030 tot 400.000 trucks moeten uitbreiden, tegenover minder dan 4.000 nu. Dit betekent dat het marktaandeel van de elektrische trucks – nu minder dan 2% – zeer snel met dubbele cijfers zal moeten groeien. Niet alleen de aankoopkosten zullen daarom exploderen, maar ook de operationele kosten”, stelt hij vast.

Ook transitie logistiek is enorme uitdaging

De energietransitie heeft niet alleen op de transportsector een directe impact, maar ook op de logistiek. Zelfs in een context van mild herstel blijft de rentabiliteit laag, wat op zijn beurt vragen doet rijzen over de financiering van de transitie.

Philippe Ledent: “De relatieve daling van de rente – niet alleen op de korte maar ook op de lange termijn – maakt dat de financieringskost van de bouw van nieuwe magazijnen verbetert. Wij verwachten dus dat, ook dankzij de positieve evolutie van de economie en van de industriële activiteit, er meer geïnvesteerd zal worden in nieuwe en duurzamere gebouwen. Parallel moet ook geïnvesteerd worden in de verduurzaming van de bestaande gebouwen, met zonnepanelen, batterijen en laadpalen voor de elektrische trucks, enzovoort.

Maar tegelijkertijd moet er ook geïnvesteerd worden in technologie en automatisering, omdat een groei van de productiviteit absoluut nodig is. Deze dubbele agenda is een enorme uitdaging voor de financiering ervan”

Deglobalisering

Naast de energietransitie is de deglobalisering een trend waarmee we rekening moeten houden. “We hebben de laatste jaren gezien dat de ongebreidelde invoer uit China in just-in-time op zijn limieten is gebotst. Ook vandaag tonen de supply chains hun kwetsbaarheid, met bijvoorbeeld de Huthi-aanvallen in de Rode Zee. De toeleveringsketens van bedrijven zullen naar verwachting ingrijpend veranderen en dus ook de logistiek”, stelt Ledent.

“Nearshoring zien we (nog) niet gebeuren, maar wel ‘friendshoring’. Dit betekent dat we handelspartners in andere landen zullen hebben en dat het aantal leveranciers zal toenemen. Dat maakt dat just-in-time supply chains moeilijker op te zetten zullen zijn, waardoor het gemiddelde niveau van de voorraden die de bedrijven aanhouden, waarschijnlijk zal stijgen. Ook het stijgende protectionisme – een evolutie die we in de VS, met of zonder Trump, al kunnen waarnemen – zal de toeleveringsketens en voorraden beïnvloeden… en duurder maken”, zegt hij.

Financiering wordt koppenbreker

Die nieuwe supply chains zullen dus niet alleen veel geld kosten maar ook investeringen vergen, bovenop de gigantische investeringen die voor de transitie en de automatisering nodig zijn. “En dan rijst de grote vraag: wie zal al die investeringen betalen? En wie kan ze betalen?”, vraagt Ledent.

“Voor een deel zullen investeringen in de energietransitie door de overheid betaald moeten worden, zoals een groot deel van de infrastructuur bijvoorbeeld. Maar willen we de objectieven halen, zullen ook de logistieke bedrijven veel meer geld in de transitie moeten investeren. Waar zullen ze het geld halen? En zullen ze genoeg geld hebben om tegelijkertijd in de digitalisering, automatisering en robotisering te investeren? Mogelijk zullen sommige bedrijven moeten kiezen tussen ofwel de transitie ofwel de modernisering”, stelt hij.

Wilt u meer te weten komen over ING? Lees meer.